Nova regra de imposto: MP tributa aplicações no exterior

Por HLB Brasil

A Medida Provisória 1171/23, publicada em 30 de abril deste ano, traz importantes mudanças para a tributação de pessoas físicas residentes no Brasil, que possuem renda proveniente de capital aplicado no exterior. O ato normativo coloca o Brasil em linha com a maioria dos países desenvolvidos, que já adotam regras semelhantes.

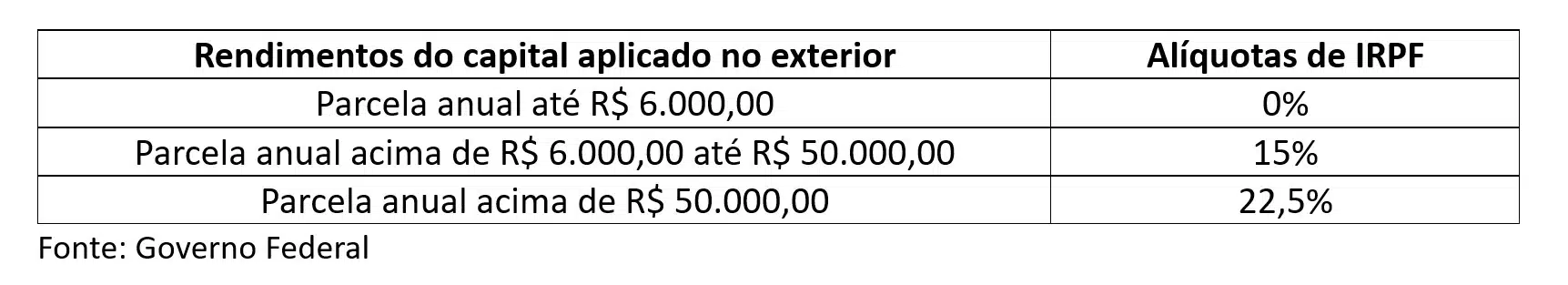

A MP institui uma norma anti-diferimento de rendimentos auferidos por pessoa física por meio de entidades controladas no exterior e disciplina a tributação de ativos financeiros detidos por pessoa física fora do país. A nova regra geral de tributação dos rendimentos é feita por meio de uma tabela separada e com alíquotas progressivas, que variam de 0% a 22,5%.

Os valores são referenciados por aplicações financeiras, tais como depósitos bancários e cotas de fundos de investimento, excluindo aqueles que são considerados entidades controladas no exterior, bem como os rendimentos provenientes de dividendos e ganhos em negociações no mercado secundário.

Além disso, a medida introduz regulamentação para tributação por meio de aplicações financeiras, entidades controladas e os chamados trusts — fundos usados para administrar quantias de terceiros – que costumam ser atrelados a paraísos fiscais.

Contribuintes terão que declarar os rendimentos na aba de Declaração de Ajuste Anual (DAA) e estarão sujeitos à incidência do IR para pessoas físicas quando forem efetivamente percebidos, no resgate, na amortização, na alienação, no vencimento ou na liquidação das aplicações financeiras.

Quem será afetado?

A alteração da política tributária tem alcance amplo, afetando não somente aplicações menores de investidores estrangeiros, mas também grandes estruturas de holdings e trusts mantidas no exterior por indivíduos com alto poder aquisitivo.

Anteriormente, pessoas que possuíam "empresas controladas" em paraísos fiscais ou utilizavam estruturas de trusts eram obrigadas a pagar impostos apenas no momento em que os lucros eram realizados em caixa. Contudo, o governo agora propõe que esses rendimentos sejam tributados anualmente, criando eventos que acionariam a cobrança.

Outros pontos da MP

Outra novidade da medida é a opção para o contribuinte atualizar o valor dos seus bens e direitos no exterior para o valor de mercado em 31 de dezembro de 2022, tributando a diferença para o custo de aquisição (ganho de capital) pela alíquota definitiva de 10%, desde que haja o pagamento do imposto dentro do ano de 2023.

A MP 1.171/23 também altera os valores da tabela mensal do Imposto sobre a Renda das Pessoas Físicas, com a estimativa de uma redução de receitas em 2023 da ordem de R$ 3,20 bilhões (referente a 7 meses), em 2024 de R$ 5,88 bilhões e em 2025 de R$ 6,27 bilhões. No entanto, a medida tem potencial de arrecadação da ordem de R$ 3,25 bilhões para o ano de 2023, próximo a R$ 3,59 bilhões para o ano de 2024 e de R$ 6,75 bilhões para o ano de 2025.

A MP 1171/23 já está em vigor, mas terá de ser analisada pelos plenários da Câmara dos Deputados e do Senado. Para conferir todos os aspectos da medida, confira o texto na íntegra: https://www.in.gov.br/en/web/dou/-/medida-provisoria-n-1.171-de-30-de-abril-de-2023-480184173